Comment placer 3 millions € à 7% avec un rique mesuré?

Investir 3 millions d’euros requiert une réflexion approfondie sur les objectifs poursuivis. WSI Conseil vous accompagne dans votre démarche. Nous vous proposons un guide détaillé pour une personne souhaitant placer 3 millions d’euros et viser un rendement de 7% par ans.

Nous vous proposons un guide détaillé pour une personne souhaitant placer 3 millions d’euros. Pas à pas, nous ferons le tour des étapes afin d’investir en toute sérénité en fonction de votre profil de risque et répondrons à ces questions :

Quelles questions essentielles se poser avant d’investir 3 millions d'euros en 2024 ?

Avant tout investissement il est indispensable de faire un point sur sa situation et de se poser les bonnes questions. Les principales questions à se poser sont les suivantes :

Définissez Vos Objectifs Financiers

Que vous visiez une retraite confortable, une gestion sécurisée de votre rente, la transmission de votre patrimoine, ou l’accès aux marchés financiers pour maximiser vos rendements, il est indispensable de définir en amont vos objectifs.

Évaluez Votre Tolérance au Risque

Votre approche du risque est cruciale : optez pour des stratégies à risque élevé pour des gains potentiels plus importants, ou privilégiez la sécurité avec des rendements stables. WSI Conseil met à votre disposition son expertise en gestion de patrimoine pour élaborer des stratégies personnalisées selon votre profil de risque.

Planifiez Votre Horizon de Placement

Les placements à long terme offrent une meilleure résilience face aux crises économiques, tandis que les placements à court terme nécessitent une vigilance accrue. Nous vous aidons à définir un horizon de placement optimal pour équilibrer vos investissements.

Minimisez les Frais et Coûts

Informez-vous sur les frais d’entrée, de sortie, de gestion et de transaction. Notre rôle est de clarifier ces coûts pour vous permettre de choisir des placements qui optimisent votre rendement financier.

Assurez la Liquidité de Votre Placement

Selon vos besoins de liquidité, nous vous conseillons sur la flexibilité de votre placement pour répondre à vos dépenses sans frais excessifs.

Investissez de Manière Socialement Responsable

Contribuez à une société meilleure tout en minimisant les risques financiers grâce à des investissements qui intègrent les critères sociaux, environnementaux, et de bonne gouvernance.

Quel est le meilleur moyen pour placer 3 millions d'euros à 7% ?

La théorie financière et l’expérience démontrent que la diversification est essentielle, et parfois la seule méthode avec la défiscalisation, pour optimiser un investissement. Il est risqué de concentrer tous ses investissements dans un seul type d’actif. Les investisseurs prudents distribuent donc leur capital entre différentes classes d’actifs faiblement ou non-corrélés, comme les actions de Microsoft et de Carrefour, qui réagissent différemment selon les secteurs et les marchés. L’exemple de l’Eurotunnel illustre bien les dangers de la non-diversification. Investir dans ce projet, bien que présenté comme sûr, a mené à de lourdes pertes pour les investisseurs après que les coûts de construction aient doublé. Il a fallu plus de 20 ans pour que le prix de l’action se redresse. Cela montre qu’investir tout son capital dans un seul projet ou une seule action, même prometteuse, est imprudent.

La diversification est le moyen certain de maximiser le rendement qu’offre un portefeuille.

Afin d’investir de manière optimale, nous devons employer diverses sources de diversification :

- Diversification par Classe d’Actifs : Le prix des parts dans des sociétés immobilières peut chuter sans que cela n’affecte de manière conséquente la capacité des Etats à rembourser leurs obligations, ou le rendement d’un ETF répliquant le CAC40.

- Diversification Géographique : Le prix des actions d’entreprises implantées dans des pays différents est moins susceptible d’être impacté simultanément par les mêmes événements économiques ou politiques. Ainsi, investir dans des marchés internationaux offre une protection contre les risques liés à une seule économie ou région.

- Diversification Sectorielle : Investir dans plusieurs secteurs permet d’éviter une trop grande dépendance à la performance d’un seul secteur ou industrie. En répartissant les investissements à travers différents secteurs économiques, les pertes potentielles dans un secteur peuvent être compensées par les gains dans d’autres secteurs, réduisant ainsi le risque global du portefeuille.

- Diversification par Taille d’Entreprise : Nous pouvons mélanger des investissements dans de grandes multinationales et des PME pour bénéficier de la stabilité des unes et du potentiel de croissance des autres.

- Diversification Temporelle : Nous pouvons étaler les investissements sur le temps pour réduire les risques liés au timing dans lequel on investit sur les marchés.

- Diversification des Styles d’Investissement : Combiner des styles d’investissement comme la croissance et la valeur pour une approche équilibrée : on cherchera à la fois des entreprises qu’on considère mal valorisées, et des entreprises qui connaissent une croissance élevée.

Chez WSI Conseil, nous vous accompagnons tout au long de ce processus, afin de diversifier votre investissement et faire fructifier votre épargne. Notre expertise nous permet d’optimiser les revenus et les risques de vos placements en vous proposant des stratégies de diversification personnalisées, adaptées à vos objectifs financiers et à votre profil d’investisseur.

Combien rapportent 3 millions d’euros en 2024 ?

Il existe autant de réponses à cette question qu’il existe d’investisseurs détenant 3 millions d’euros. Chaque investisseur est unique, et gérer son patrimoine correctement consiste à proposer une solution entièrement personnalisée.

On peut dégager trois grands types de profils de risque : prudent, équilibré, dynamique.

Un profil prudent est adapté à un investisseur qui ne souhaite prendre que très peu de risques avec ses économies. Les deux objectifs seront donc de profiter des performances des marchés en prenant un minimum de risque, et profiter des dispositifs fiscaux favorables. En conséquence, nous lui proposerons un portefeuille contenant principalement des obligations d’Etat peu risquées.

L’investisseur peut espérer un rendement de l’ordre de 4% par an. Cela signifie que pour 3 millions d’euros placé un profil prudent rapporte en moyenne 120.000 euros par ans. S’il réinvestit continuellement les intérêts qu’il touche pendant 7 ans, il obtiendrait 947 800 euros de gains, soit en moyenne 135 400 euros par an.

En restant investi pendant 7 ans le portefeuille rapporte en moyenne 135 400 euros par ans.

Il faut noter que la performance attendue est meilleure aujourd’hui qu’il y a quelques mois : les obligations offrent 4 ou 5% de rendement, alors qu’elles ne rapportaient rien sur les dix dernières années.

Un profil équilibré se verra présenter plus de produits afin de diversifier au mieux son épargne, et d’en tirer un plus grand rendement en échange d’un risque mesuré. En conséquence, nous lui proposerons un portefeuille contenant des parts d’entreprises (ETF et OPCVM), des emprunts d’état et d’entreprises (fonds date et OPCVM), des produits non cotés à liquidité mensuelle.

L’investisseur peut espérer un rendement de l’ordre de 7% par an. Cela signifie que pour 3 000 000€ placé un profil équilibré rapporte en moyenne 210 000 euros par ans. S’il réinvestit continuellement les intérêts qu’il touche pendant 7 ans, il obtiendrait 1 817 340 euros de gains, soit en moyenne 259 620 euros par an.

En restant investi pendant 7 ans le portefeuille rapporte en moyenne 259 620 euros par ans.

Un profil Dynamique verra la distribution de ses placements réajustée en faveur des produits les plus risqués et les plus rémunérateurs : ETF, OPCVM, produits sur mesure à capital non-garanti… Cela se reflétera également dans les choix d’actifs. Un profil dynamique rapporte plus aux alentours de 10% en annualisé.

L’investisseur peut espérer un rendement de l’ordre de 10% par an. Cela signifie que pour 3 000 000€ placé un profil équilibré rapporte en moyenne 300.000 euros par ans. S’il réinvestit continuellement les intérêts qu’il touche pendant 7 ans, il obtiendrait 2 846 150 euros de gains, soit en moyenne 406 590 euros par an.

En restant investi pendant 7 ans le portefeuille rapporte en moyenne 406 590 euros par ans.

Pour ce guide, nous prendrons le cas d’un investisseur de profil équilibré qui rapporte 7% par ans en moyenne.

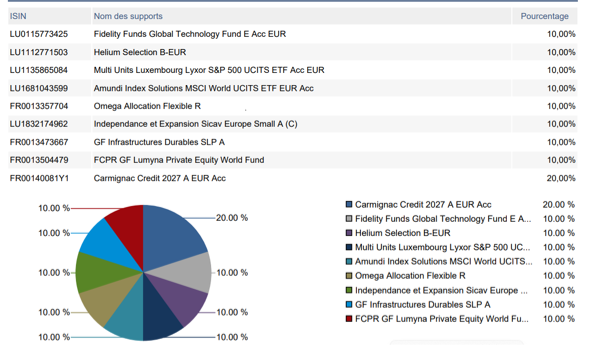

Nous proposons ce portefeuille :

| Classe d’actifs | Poids en % | Rendement | Volatilité | Contribution |

|---|---|---|---|---|

| Capital Investissement à liquidité mensuelle | 20% | 12% | 6% | 2,40% |

| Indices boursiers – ETF | 20% | 8% | 15% | 1,60% |

| Parts d’entreprises cotées – OPCVM | 10% | 8% | 15% | 0,80% |

| Fonds Patrimonial – OPCVM | 14% | 5% | 5% | 0,75% |

| Emprunts d’Etat ou d’entreprises | 25% | 6% | 4% | 1,50% |

| Cash ou monétaire | 10% | 3% | 0% | 0,30% |

| Rendement Total Portefeuille | 100% | 7% | 7,8% | 7% |

NB :

La première colonne donne le poids par classe d’actif dans le portefeuille

La deuxième colonne renseigne sur le rendement visé par classe d’actifs, c’est-à-dire combien l’investisseur espère gagner sur la classe d’actifs. La troisième colonne renseigne sur la volatilité, cela mesure à quel point le prix d’un actif, comme une action ou une devise, monte et descend rapidement.

Une volatilité élevée signifie que le prix de l’actif change beaucoup en peu de temps, tandis qu’une faible volatilité indique que les prix sont plus stables et changent peu. La dernière colonne renseigne sur la contribution de performance par classe d’actifs en fonction du poids de chaque classe d’actifs.

Présentation de chaque classe d’actifs :

Actions cotées en bourse

Avantages :

- Très bon rendement, de l’ordre de 8% annuels pour les ETF Monde (actions d’entreprises du monde entier).

- Diversification, étant donné que l’on peut miser sur des entreprises d’un très nombre de secteurs et d’un très grand nombre de régions.

- Facilement liquidables si on souhaite obtenir du cash, ou réallouer autre part les sommes investies.

- Offrent de la transparence, étant donné que les entreprises cotées en bourses sont tenues de publier leurs résultats financiers chaque trimestre.

- Trois manières différentes d’investir : acheter directement des actions, des ETF qui suivent un indice comme le CAC40, ou passer par des OPCVM qui se chargeront de sélectionner et acheter/vendre des actions

Inconvénients :

- La volatilité très forte peut effrayer certains investisseurs

- Sensibilité accrue aux crises économiques : les entreprises souffrent et ferment bien avant que les Etats ne fassent défaut sur le remboursement de leur dette.

- Risque de perte en capital : Contrairement aux obligations, il n’y a pas de garantie de remboursement du capital investi en actions, ce qui expose les investisseurs à un risque accru de perte en capital.

- Risque sectoriel : Les actions peuvent être sensibles aux performances d’un secteur spécifique de l’économie, ce qui peut entraîner des pertes si ce secteur sous-performe et si l’on ne diversifie pas suffisamment.

Obligations (emprunts d’état et d’entreprises)

Avantages :

- Stabilité des revenus, qui peuvent constituer une forme de rente

- Sécurité, étant donné qu’on dépend de la santé financière de l’entreprise ou de l’état, de sa capacité à honorer ses dettes, et non pas de l’évolution du prix d’une action

- Cette sécurité en fait la fondation d’un portefeuille, un « matelas » qui permet d’obtenir des revenus réguliers et d’encaisser les chocs

- Diversification, notamment en investissant dans des états qui n’émettent naturellement pas d’actions.

- Facilement liquidables si on possède des obligations d’Etat.

- Revenus prévisibles

- Conditions de marché favorables en ce moment, elles offrent un rendement de l’ordre de 4 à 5%, ce qui est conséquent pour un investissement vu comme « sûr »

Inconvénients :

- Un rendement faible, supérieur d’1 ou 2% à l’inflation

- Risque de taux d’intérêt : les prix des obligations peuvent varier en fonction des fluctuations des taux d’intérêt, ce qui peut entraîner des pertes de valeur pour les investisseurs si les taux augmentent.

- Difficulté à liquider dans certains marchés.

Cash – Compte à terme

Avantages :

- Sécurité : Les comptes à terme sont généralement considérés comme des placements sûrs car ils sont généralement garantis par les institutions financières ou les gouvernements.

- Taux d’intérêt fixe : Vous savez exactement combien vous gagnerez sur votre placement dès le début, car le taux d’intérêt est fixe pour toute la durée du compte.

- Planification financière : Les comptes à terme peuvent être utiles pour planifier à court terme, comme épargner pour un achat important dans quelques mois.

Inconvénients :

- Liquidité limitée : Si vous avez besoin d’accéder à votre argent avant l’échéance, vous pourriez être confronté à des pénalités ou à des taux d’intérêt réduits.

- Rendement faible : Comparés à d’autres formes d’investissement, les comptes à terme peuvent offrir des rendements moins élevés, en particulier dans des environnements de taux d’intérêt bas.

- Inflation : Si le taux d’intérêt du compte à terme n’atteint pas ou ne dépasse pas le taux d’inflation, cet argent pourrait perdre du pouvoir d’achat au fil du temps.

- Manque de flexibilité : Une fois que vous avez investi dans un compte à terme, vous ne pouvez généralement pas ajuster le montant du dépôt ou la durée du placement sans payer de pénalités.

Guide pour investir 3 millions d’euros en 2024 : Options d’investissement pour que le portefeuille rapporte 7% par ans

Nous allons étudier le cas d’un profil de gestion équilibré c’est-à-dire le cas d’une personne qui souhaite participer à la hausse des marchés tout en amortissant les baisses.

La meilleure allocation du portefeuille pour obtenir 7% est la suivante :

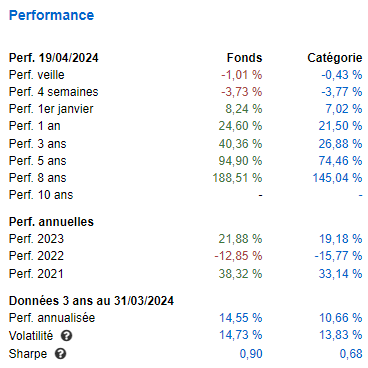

Sur 5 ans, comme nous pouvons le lire ci-dessous, notre sélection a rapporté 45% soit un peu de plus de 7% en moyenne annualisé.

Pour 3 000 000€ placé, cela a rapporté 1 350 000€ au bout de 5 ans. Par ans le portefeuille a dégagé plus de 250 000 €.

Nous allons étudier chacun des supports proposés et les avons regroupés dans 4 grandes classes d’actifs à savoir :

a) Le capital investissement (Private Equity) liquide

b) Les OPCVM prudentes

c) La classe obligataire

d) Les ETF

a) Le capital investissement (Private Equity) liquide

Au Luxembourg certains assureurs permettent aux assurés de pouvoir investir sur des actifs non cotés en assurant la liquidité. Cela présente un énorme avantage car l’investisseur peut avoir accès à cette classe d’actifs plus rémunératrice sur longue période sans avoir la contrainte de bloquer son argent.

Nous avons ici sélectionné deux supports qui sont :

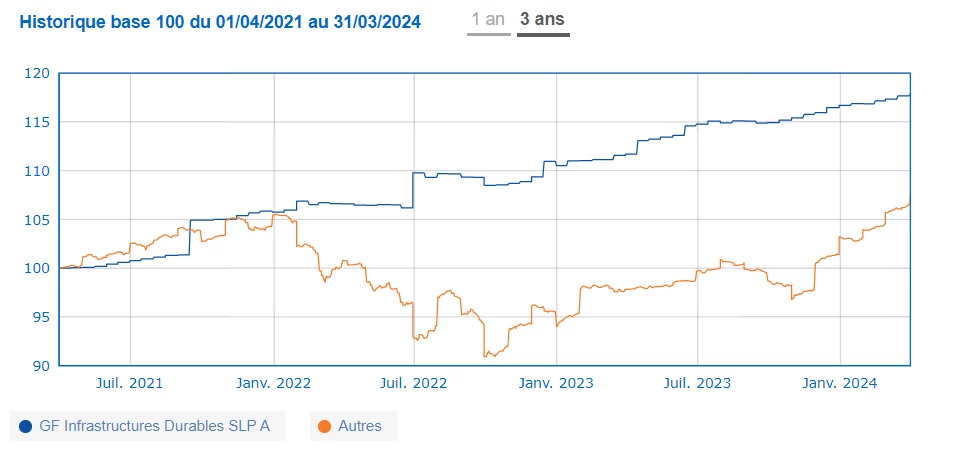

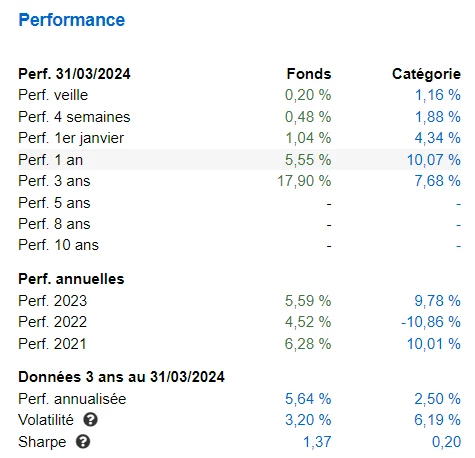

1) GF Infrastructure (code ISIN : FR0013473667)

GF Infrastructures Durables est une solution unique et dédiée lancée en mars 2020, qui offre un accès privilégié et exclusif au secteur de l’infrastructure non côté éligible à l’assurance-vie.

C’est un fonds innovant géré dans le but de faire bénéficier aux investisseurs des nombreux avantages de l’investissement dans le secteur des infrastructures.

Ces investissements dans des financements privés, historiquement réservés à une clientèle institutionnelle, présentent de solides atouts tels que :

- L’accès à des actifs tangibles/réels peu corrélés aux autres classes d’actifs.

- Une résilience aux crises économiques avec une volatilité réduite.

- L’expertise institutionnelle reconnue d’un leader Européen : Generali Global Infrastructures, l’équipe de gestion qui a créé le département de financement d’infrastructures chez Blackrock

- Une structure de portefeuille diversifiée avec des projets investis en fonds propres et des projets financés en dette majoritairement à taux variable, offrant une protection partielle contre l’inflation.

- Une approche ESG de conviction, stricte et lisible

Au-delà de ses caractéristiques financières, ce fonds permet de constituer et de donner du sens à une épargne de long terme grâce au fort potentiel de contribution au développement durable des infrastructures ; notamment en investissant dans les secteurs de la mobilité verte, des énergies renouvelables, ou encore des infrastructures sociales dans les domaines de la santé, de l’éducation et des télécommunications.

Le niveau de risque AMF est de 3/7, avec une liquidité permanente.

Le rendement cible est de 5% / an net.

Lien quantalys : https://www.quantalys.com/Fonds/869173

Les performances sont :

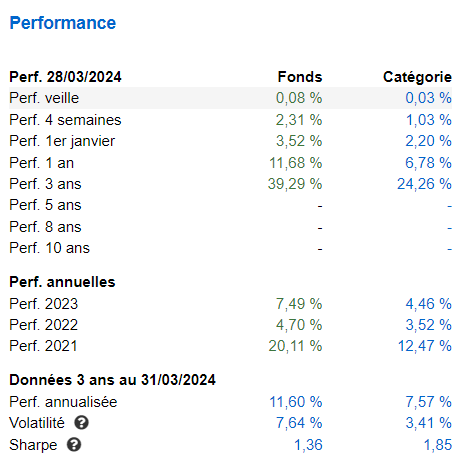

2. GF Lumyna private equity (code ISIN : FR0013504479)

GF Lumyna est un fonds diversifié, investi à 100% dans des sociétés non cotées au niveau mondial, grâce à un large éventail de stratégies.

Les secteurs d’investissement privilégiés sont :

- l’intelligence artificielle

- la BigData, les Fintechs

- la santé connectée et éthique

- la cybersécurité

Le Fonds a constitué un portefeuille géographiquement diversifié se concentrant principalement sur les régions d’Amérique du Nord, d’Asie et d’Europe.

Le fonds a aussi une réelle diversification sectorielle, sur tous les stades de développement des entreprises (capital développement, co-investissement, primaires, secondaires…).

Lien quantalys : https://www.quantalys.com/Fonds/2008558

Les performances sont :

b) Les OPCVM prudentes

Nous avons sélectionné deux produits qui sont :

1) HELIUM Sélection (code ISIN : LU1112771503)

- Risque faible : 3 / 7 à l’AMF

- Fonds très prudent – volatilité 3.5% avec une performance annualisée 3 ans à 8.3% (liée en partie à 2021).

- Les stratégies mises en place par le FCP sont principalement axées sur les arbitrages de fusions et acquisitions, les opérations sur titres et les arbitrages de dividendes.

- Le FCP a pour objectif, à travers une gestion active, d’offrir une performance absolue et régulière avec un faible niveau de volatilité, décorrélée des marchés financiers.

- Dans un souci de contrôle des risques, Helium Sélection bénéficie d’une importante diversification des positions détenues en portefeuille.

Lien Quantalys : https://www.quantalys.com/Fonds/408051

Les performances sont :

2) Omega Allocation Flexible (code ISIN : FR0013357704)

- Risque Faible : 3 / 7 AMF

- Fonds flexible prudent géré par Lazard Frères créé fin 2018.

- L’objectif de gestion du fonds est de réaliser une gestion réactive sur différentes classes d’actifs et il bénéficie de la combinaison des expertises macro et micro-économiques de Lazard Frères Gestion.

- Sensibilité négative actuelle du fonds : quand les taux montent il en profite.

- Il détient un peu d’actions en portefeuille mais si besoin peut descendre à 0%.

Lien Quantalys : https://www.quantalys.com/Fonds/7245033

c) Investir dans la classe obligataire

Une obligation est un titre de dette par une entité (entreprise ou état). Contrairement à un emprunt classique qu’un particulier contracterait, une obligation peut être achetée et vendue sur les marchés.

Les obligations d’Etat en particulier sont un instrument financier extrêmement intéressant : les entreprises chutent bien avant que les états ne fassent faillite. Elles sont donc considérées comme l’investissement le moins risqué qui existe.

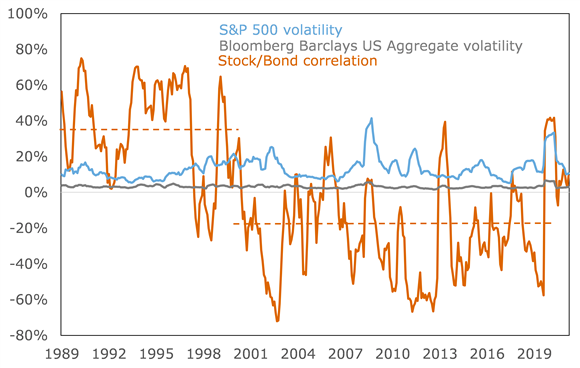

Les obligations d’Etat sont utilisées comme une sorte de « matelas » dans un portefeuille. Elles permettent de diminuer les risques pris, mais aussi de diversifier son portefeuille étant donné que les actions et les obligations sont très faiblement corrélées :

Source : Russell Investments – Corrélation entre actions (stock) et obligations (bond). Une corrélation proche de 100% indique que la hausse ou baisse de prix des unes entrainent une hausse ou baisse des prix des autres ; tandis qu’une corrélation proche de 0% indique une absence de lien, et une corrélation proche de -100% indique que les prix évoluent en sens opposé. On observe que les prix des obligations ne sont pas corrélés aux prix des actions, et qu’elles ont même tendance à évoluer en sens inverse (corrélation négative)

Les obligations sont cependant soumises au risque de taux d’intérêt : si le taux auquel l’on emprunte augmente, alors les nouvelles obligations offriront des rendements plus élevés, et les anciennes obligations qu’on possédait verront leur valeur baisser.

Les conditions de marché sont très favorables, étant donné que les obligations d’état rapportent entre 4 et 5% annuels, quand elles offraient des sommes proches des 0% durant une bonne partie de la décennie passée. De plus, les banquiers centraux souhaitent abaisser les taux d’intérêt dès cette année si l’inflation est maîtrisée – elle commence à l’être aux US selon Jerome Powell, et l’Europe devrait naturellement suivre avec un temps de retard. Si la hausse des taux a « cassé » le prix des obligations, la baisse devrait contribuer à l’augmenter. Elles sont donc particulièrement intéressantes à détenir.

Dans ce contexte, nous avons sélectionné :

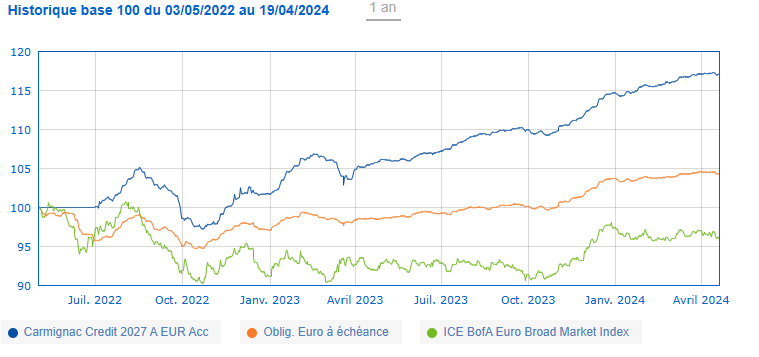

1) Carmignac crédit 2027 (code ISIN : FR00140081Y1)

Le changement concerté de politiques monétaires par les banques centrales depuis début 2022 a marqué le glas de plus de dix ans de répression financière, une période durant laquelle la plupart des actifs obligataires avaient des rendements modestes.

Avec la remontée des taux des derniers mois, les obligations d’entreprises offrent des rendements très attractifs, y compris ajustés des attentes d’inflation et d’accidents de crédit.

Le fonds à échéance Carmignac Credit 2027 illustre parfaitement cette opportunité. Ce véhicule est diversifié (232 émetteurs, soit 320 obligations) et présente une bonne notation moyenne de crédit (BBB). Il fournit un rendement brut de 6,5% brut par an au 5 janvier 2024, avec une visibilité étayée par l’horizon de l’échéance 2027. C’est pour nous pertinent de saisir cette opportunité qui propose un très bon compromis, rendement/visibilité et risque maîtrisé.

Les performances sont :

Lien Quantalys : https://www.quantalys.com/Fonds/2032215

c) Investir via des ETF

Les ETF ont le vent en poupe. Cela part d’un constat simple : il est compliqué de battre les performances qu’offrent les marchés financiers, et encore plus lorsqu’on prend en compte les frais. Il est donc très intéressant d’investir dans des produits qui répliquent tout simplement un indice boursier comme le CAC40 ou le Dow Jones, et dont les frais sont peu élevés puisqu’ils ne nécessitent moins voire pas de personnel pour acheter, vendre, étudier quelles seraient les meilleures actions…

Les ETF sont également un très bon moyen de diversifier ses investissements : ils peuvent regrouper des actions de dizaines d’entreprises de plusieurs zones géographiques et de secteurs différents.

Les ETF offrent donc plusieurs avantages :

- Frais moins élevés.

- Diversification géographique et sectorielle.

- Meilleures performances que des fonds gérés activement.

- Simplicité, car une fois achetés, les ETF ne nécessitent aucune prise de décision.

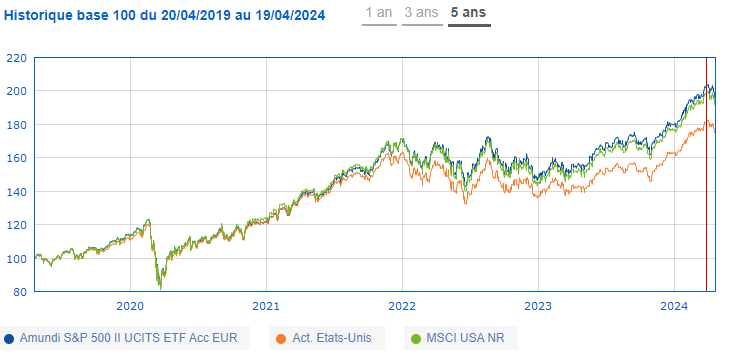

Un investisseur qui investit simplement sur les deux indices américains les plus connus, à savoir le S&P 500 (c’est-à-dire les 500 plus grandes capitalisations boursières américaines) et le NASDAQ composite (c’est-à-dire les 100 plus grandes valeurs technologiques américaines) gagne beaucoup d’argent sur longue période.

Il est possible de répliquer le « S&P 500 » avec :

l’ETF Amundi S&P 500 II UCITS ETF Acc EUR (code ISIN : LU1135865084)

Les performances sont :

Lien Quantalys : https://www.quantalys.com/Fonds/423251

Il est possible de répliquer le NASDAQ avec l’ETF “Invesco QQQ Trust” (code ISIN : US46090E1038, souvent symbolisé “QQQ”).

Il est également possible d’investir sur l’ETF « MSCI World » (code ISIN : IE00B4L5Y983 ou IE00BJ0KDQ92) qui est un indice boursier mondial qui suit la performance des entreprises de grande et moyenne capitalisation dans 23 pays développés. Il est utilisé comme référence commune pour les fonds d’actions mondiaux destinés à représenter un large éventail de marchés mondiaux.

Cependant, comme l’indice exclut les actions des économies émergentes et frontalières, il est moins mondial que son nom ne le suggère. Un indice connexe, le « MSCI All Country World Index (ACWI) » (ETF code ISIN : IE00B6R52259), intègre à la fois les pays développés et émergents. MSCI produit également un indice de marchés frontières, incluant 31 autres marchés. Il est à noter qu’à fin décembre 2023, les Etats Unis représentaient 60% de l’indice du MSCI ACWI.

En conclusion, nous avons présenté une manière d’investir 3 000 000 euros qui correspond à un client. Nous pourrions réadapter totalement l’offre si notre client demande plus de liquidités. Nous pourrions proposer une plus grande somme en capital garanti pour un investisseur frileux. Nous pourrions réduire l’horizon d’investissement, planifier une succession… Chez WSI Conseil, notre expérience étendue en finance et en gestion de patrimoine nous permet de comprendre et répondre aux besoins spécifiques de chaque client, au lieu d’adopter des formules toutes faites, pour vendre des performances passées qui ne présagent rien du futur.

Nous tenons à cœur notre métier, qui consiste à rendre les marchés accessibles, compréhensibles suivant une logique humaine qui ne consiste et nous sommes déterminés à offrir des solutions sur mesure qui correspondent parfaitement aux objectifs et aux aspirations de nos clients.

Nous vous attendons pour mettre en œuvre vos placements, et pour que vous puissiez investir votre argent avec confiance et sérénité.

En savoir plus sur l’Assurance Vie Luxembourgeoise en 2024

En complétant le formulaire, vous recevrez le contrat le plus adapté à votre situation